Encoder un rapport

Ce module est spécifique à la législation belge en vigueur - voir ici pour plus d'infos sur le tax shelter.

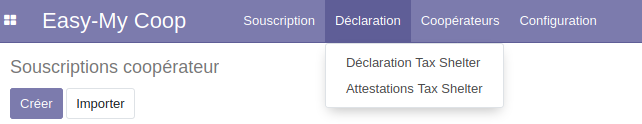

Allez dans le sous-menu “Déclaration Tax Shelter”.

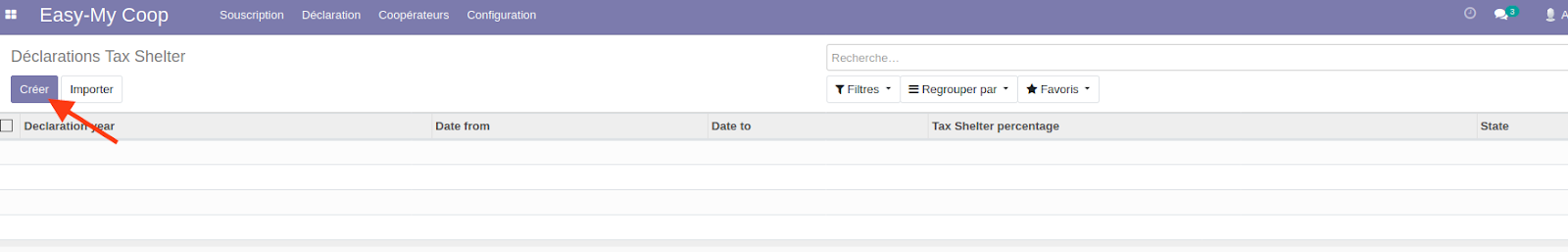

- Cliquez sur le bouton “Créer” pour créer une nouvelle déclaration.

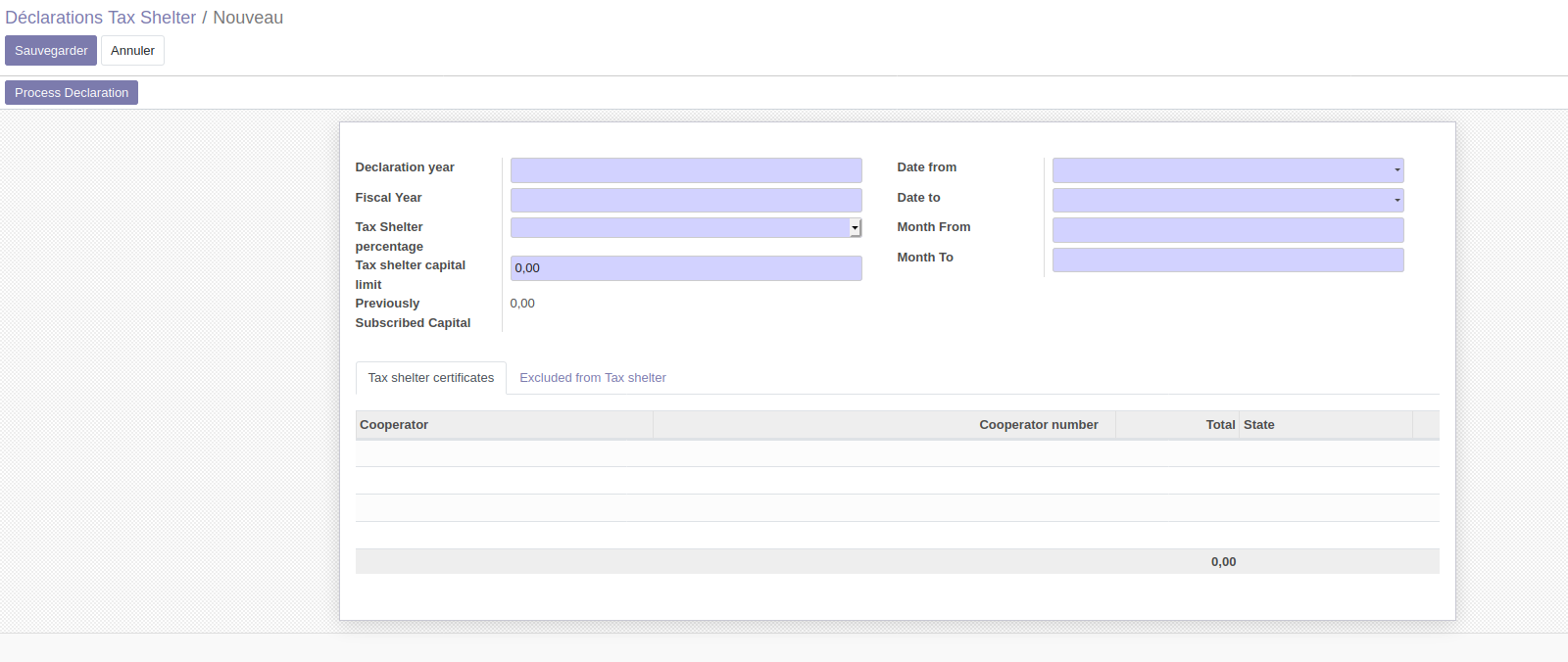

- Encodez toutes les informations dans les zones bleue :

-

- Année de déclaration : l’année en cours

- Année fiscale : l’année précédente

- Pourcentage de réduction : choix entre 30 et 45% selon la situation de votre coopérative

Selon la loi belge :

La réduction d’impôt est égale à 30 % du montant à prendre en considération, après déduction :

de la rémunération du véhicule de financement, du fonds starter public et de la pricaf privée starter dans le cadre de leur mission d’intermédiaire, si l’investissement a été fait par ce biais ; d’éventuels autres coûts y afférents.

Le taux passe à 45 % pour les investissements en nouvelles actions ou parts d’une microsociété, souscrites directement ou par le biais d’une plateforme de crowdfunding et pour les investissements en nouveaux instruments de placement émis par un véhicule de financement qui investira à son tour dans les actions ou parts des microsociétés débutantes.

-

- Capital maximum : le montant maximum qui peut bénéficier du tax shelter (les personnes qui ont souscrit du capital au-delà de ce maximum ne recevront pas de mail).

-

Selon la loi belge :

Montant maximal de l’apport par société : 250.000 euros.

Une des conditions à respecter dans le cadre du tax shelter est que la société débutante ne peut avoir perçu après versement des sommes par les investisseurs un montant d’apports fiscalement favorisés supérieur à 250.000 euros au cours de son existence.

Ces apports fiscalement favorisés comprennent, le cas échéant, les primes d’émission qui ont été payées.

Ce montant n'est pas indexé.

La limite de 250.000 euros ne concerne donc que les investissements qui ont donné droit à la réduction d’impôt (il est possible que certains investisseurs n’entrent pas en ligne de compte pour la réduction).

En cas de dépassement de la limite, seuls les premiers 250.000 euros donnent droit à la réduction d’impôt.- Date de début : date initiale de l’année fiscale (le 1er janvier en général sauf l’année de création de la coopérative)

- Date de fin : date finale de l’année fiscale (le 31 décembre sauf l’année de dissolution de la coopérative).

Par défaut, Odoo ne reprend que les personnes physiques ayant pris une ou plusieurs parts.

Personnes non éligibles

Dans le tab ‘Excluded from tax shelter’, les coopérateurs qui n’ont pas le droit légalement doivent être listés.

Selon la loi belge :

des dirigeants de l'entreprise en question.

des personnes qui ont investi plus tard que les 4 ans suivant la constitution d'une structure (c'est la date de souscription qui compte dans ce cas, pas la date de paiement).

Ceux-ci seront marqués comme non-éligibles dans la déclaration et le montant de leur souscription ne sera pas comptabilisé pour le calcul de la limite de capital pour le tax shelter.

Attention, ces coopérateurs doivent être retirés à la main de l'attestation. Il n'existe pas encore de gestion automatique des personnes exclues selon la date de constitution de la structure.

Également, quelqu'un ayant été éligible continue à recevoir une attestation. En effet, l'onglet "excluded from tax shelter" exclu les personnes pour la souscription de l'année fiscale considérée, mais celles-ci continuent à être éligibles si elles ont bénéficié du tax shelter les années précédentes.

Par exemple, des personnes ayant pris une part avant le montant maximum, devant, par la suite administrateur en 2019, s'ils n'ont pas repris de parts dans l'année 2019 continuent à bénéficier du tax-shelter pour leurs premières parts (et pas pour celles de 2019).

Tous ces champs seront utilisés pour apparaître dans le contenu du fichier PDF généré pour chaque coopérateur.

Si on installe le tax shelter une année ultérieure au démarrage de projet, et la déclaration se fait après la date de prise de part des personnes exclues (typiquement les fondateurs), elles ne sont pas exclues. L'exclusion ne se fait que pour les souscriptions sur l'année fiscale de la déclaration.

Cela veut dire en pratique que lors de l'implémentation, il faut manuellement recréer les tax shelter pour toutes les années de prises de part.

Le cas des transferts de parts

Selon la loi belge, le tax shelter concerne les nouvelles actions ou parts émises :

- lors de la constitution de la société débutante ;

- ou lors d’une augmentation de capital opérée au cours des quatre années qui suivent la constitution de la société.

Il ne peut donc pas s’agir d’actions ou parts existantes.

Les parts transférées ne donnent dès lors pas accès aux tax shelter.